¿Qué es el apalancamiento financiero? El apalancamiento es una especie de préstamo que los brokers de CFD conceden al operar con algunos instrumentos en su plataforma de trading. Gracias al apalancamiento financiero en el trading CFD, se puede operar con un capital menor en comparación con la inversión tradicional. Esta característica de los CFDs da la posibilidad de negociar en los mercados financieros para los que se necesitaría capitales más altos.

Por tanto, en esta lección del curso CFD analizaremos cómo se aplica el apalancamiento en las plataformas de trading con algunos ejemplos y de qué manera se puede calcular el precio real. Comencemos esta lección explicando lo básico: cómo funciona el apalancamiento financiero.

Para tener una idea del apalancamiento y seguir esta lección, puede visitar la página de una plataforma de trading demo (haga clic aquí).

Cómo funciona el apalancamiento financiero

¿Cómo funciona el apalancamiento financiero? En el trading CFD, el apalancamiento funciona exactamente como el que se aplica en física para levantar (o presionar, etc.) cuerpos con menor esfuerzo del que se requeriría sin la palanca.

A cambio del multiplicador, el broker congela momentáneamente el margen para protegerse en caso de que el trader no opere correctamente o de resultados inesperados.

Pero para evitar sufrir pérdidas mayores, el broker también suele ofrecer al trader herramientas importantes de gestión de riesgo, como el stop loss. De esta manera, el trader puede establecer de antemano un nivel de pérdida máximo al que está dispuesto a someterse, para que se cierre automáticamente la posición en el caso de que el mercado invierta la dirección prevista.

Ejemplo de apalancamiento

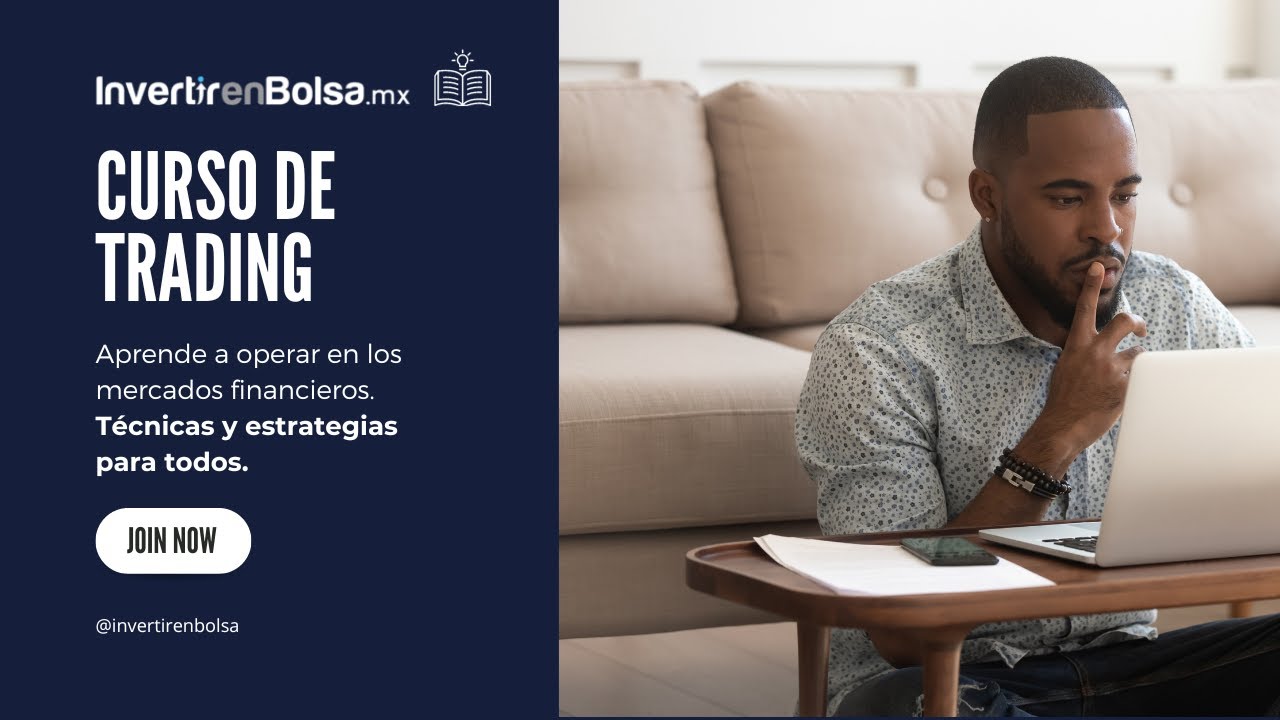

Supongamos que usted desea negociar con 20 acciones que tienen un valor equivalente a $100. Con un apalancamiento de 1:20 (por ejemplo), el inversor podrá exponerse en el mercado con $5, una suma menor de la que se requeriría en realidad.

De la misma forma, con un apalancamiento de 1:20, en lugar de invertir 1,000 dólares podrá abrir una posición de trading con 50 dólares. Para entenderlo mejor, observe el siguiente recuadro:

Hagamos otro ejemplo para entender cómo funciona el apalancamiento en un mercado específico como el de Forex. Si quisiera operar por un valor de $10,000 en el mercado Forex, con un apalancamiento de 1:30 se puede invertir $330 en su lugar.

Como podrá entender, una cosa es invertir $10.000, y otra muy diferente, invertir $330. Para aquellos que no disponen de un capital tan alto será posible invertir con el apalancamiento.

En resumen, con el apalancamiento en el trading de CFD solo se invierte una parte con respecto al capital que en realidad se necesita.

¿Qué relación tiene el apalancamiento y el trading?

Si no hubiera apalancamiento, el trading online de CFD prácticamente no existiría. ¿Por qué? Por ejemplo, en el caso de acciones muy costosas, sería difícil encontrar muchos compradores dispuestos a gastar decenas de miles de dólares para obtener unas pocas acciones.

De esto se puede comprender que el apalancamiento hace que el trader se arriesgue mucho más porque así como se multiplican los posibles beneficios, las posibles pérdidas también

¿Qué relación tiene el margen y apalancamiento?

El capital real requerido para la inversión se denomina “margen”. En el ejemplo que acabamos de hacer los $330 serán el margen inicial. De este margen requerido, una parte se congelará por la duración de la apertura de la posición como garantía para proteger al broker. Veamos mejor de qué se trata explicando brevemente la relación entre el margen y el multiplicador o apalancamiento financiero.

Para entender la relación de margen y apalancamiento financiero hagamos otro ejemplo. Supongamos que un trader en algún momento decide invertir $100 en una empresa que, aunque tiene dudas de que suban de precio sus acciones, igualmente se arriesga. ¿Qué hará el broker para protegerse de una maniobra arriesgada? Aquí es donde entra en el escenario el margen. Para protegerse de estas operaciones peligrosas, el broker congela momentáneamente una suma que lo cubra llamada margen de mantenimiento. Esta cantidad se congela al momento de la apertura de la posición.

Con este margen, el broker cubre cualquier operación incorrecta por parte del trader. ¿Por qué? Porque el broker está aplicando a la posición el efecto apalancamiento para que el trader pueda operar. Por decirlo así, a través del apalancamiento financiero el broker pone la parte que le falta al trader para operar con los precios de los lotes reales.

El multiplicador y los mercados bursátiles

Los mercados bursátiles se encuentran entre los instrumentos valorados por los traders. ¿Por qué? Porque los brokers de CFD generalmente permiten tener acceso a acciones conocidas para operar gracias al apalancamiento.

Por ejemplo, las plataformas de trading recomendadas tienen CFD sobre acciones provenientes de diferentes mercados internacionales. En cambio, otros prefieren enfocarse en instrumentos más fáciles de seguir, quizás debido a las numerosas noticias financieras dedicadas a ellos.

Cómo se aplica el apalancamiento en las plataformas de trading

Ahora vamos a ver un ejemplo práctico de cómo se aplica el apalancamiento financiero en las plataformas de trading al invertir en CFD de Forex usando el par de divisas EUR/USD.

Si puede, trate de replicar el mismo proceso que seguiremos a continuación con su misma plataforma, para hacerse una idea de cómo funciona. De esta manera, tendrá una idea más clara de cómo se aplica el apalancamiento a la hora de operar. Puede usar una versión de demostración gratuita de la plataforma de trading para hacer operaciones de CFD de Forex (solo necesitará una dirección de correo electrónico válida y una contraseña para registrarse sin la necesidad de realizar el depósito mínimo. Puede abrir una cuenta demo a través de este enlace (haga clic).

Ejemplo de multiplicador en CFD

Al lanzar la plataforma se abrirá automáticamente en la sección dedicada a los instrumentos financieros por defecto. Veamos cómo se llega al apalancamiento o multiplicador en una plataforma de trading.

Note que en la parte superior de la pantalla puede buscar los instrumentos financieros que desee, y en nuestro ejemplo elegimos el par USD/MXN. Después de seleccionar el par, hacemos clic en “Comprar” o “Vender” para abrir la ventana o panel donde completar la orden. Otra manera de abrir la ventana de la orden es haciendo clic en el “Gráfico” y hacer clic en “Vender” o en “Comprar.

Al hacerlo, aparecerá algo parecido a la siguiente imagen.

Cuando se hace clic en “comprar”, la cotización muestra una tasa que continúa cambiando en tiempo real hasta que efectivamente se ejecute la operación en esta ventana.

Ahora escribimos el importe de la posición, en este caso, y configuramos el Stop Loss, el apalancamiento y el Take Profit. Solo tiene que hacer clic en los botones que se encuentran por debajo de “IMPORTE”. Veamos cuál es el apalancamiento en Forex para este instrumento financiero.

Nota: aunque no es obligatorio, configurar al menos el “Stop Loss” puede ayudar a evitar pérdidas considerables de capital.

Por ejemplo, se el apalancamiento para el par USD/MXN en la plataforma de trading es de “X10”. Esto significa que está operando con $1000 cómo si fueran $10.000, es decir, 10 veces más el capital invertido realmente.

Ejemplo de multiplicador en Capital.com

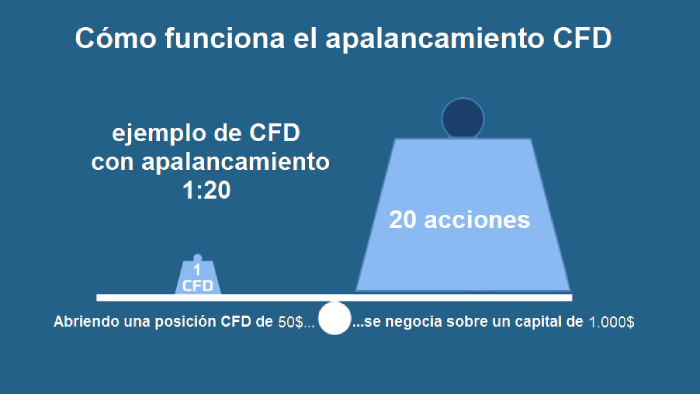

Al lanzar la plataforma de Capital.com aparecerán por defecto los activos más cotizados. Arriba a la izquierda aparece “buscar”, donde podemos escribir “EUR/USD”, por ejemplo, o cualquier otro activo financiero. Veamos cómo llegamos al apalancamiento en Capital.com.

Después de seleccionar “EUR/USD” aparecerá a la derecha de la pantalla la pestaña “información de mercado” con el margen requerido o apalancamiento. En este caso es 1:200, o sea, un 0.5 % del capital negociado. Por ejemplo, para comprar o vender $1.000 el margen requerido será de solo $5.

¿Cómo se calcula el apalancamiento real?

Un aspecto que podría resultar difícil es calcular el apalancamiento al abrir una posición, aunque no es muy complicado. Pero conviene recordar siempre cómo se calcula.

El cálculo es el siguiente: se divide la exposición financiera por el capital que realmente está en la cuenta. Con exposición financiera nos referimos al contrato (o contratos) que tenemos abierto con el broker. Por ejemplo, pueden ser $1.000 abiertos en una operación o $1.200 en acciones abiertas a mercado y se tienen que sumar todos, sean posiciones de venta o de compra. En este caso, tendríamos $1.000 + $1.200 = $2.200 de exposición financiera.

Ahora dividimos los $2.200 por el capital que hemos depositado en la cuenta, supongamos $500.

$2.200 / $500 = 4,4 o apalancamiento de X4.4

Hagamos otro ejemplo:

Supongamos que tenemos 1.000 $ invertidos en una posición de compra en EUR/USD, $1.000 en una posición de venta en EUR/GBP y $500 en una posición de venta en CFD de acciones. En ese caso, el resultado será:

$1.000 + $1.000 + $500 = $2.500 / $500 (de depósito) = X5 de apalancamiento

Este será el apalancamiento real de mercado que tendremos. Lo más prudente es no superar el apalancamiento de X10. Por tanto, si tenemos un bajo capital sería mejor no abrir demasiadas operaciones al mismo tiempo. ¿Por qué? Porque como veremos más adelante necesitamos más fondos para spread, el margen de mantenimiento y otras comisiones, como la tarifa nocturna, el triple swap etc.

En la siguiente lección explicaremos con más detalle qué es el Spread y cómo puede conocerlo antes de abrir una posición. Aunque podría parecer muy simple hacerlo, es de fundamental importancia.

Lección 6 Qué es el spread

Jose Roberto conoce el mundo de los mercados financieros y de los brokers online desde años y actualmente comparte su conocimiento con muchos portales de financia online. Se dedica a la bolsa y al trading online desde 2019, y está especializado en escribir artículos sobre instrumentos financieros y brokers online. Ha escrito numerosos textos dedicados al mundo de los mercados financieros y las criptomonedas.